Su richiesta della Presidenza del Collegio Professionale Europeo Trader, valutiamo complessivamente il mercato azionario spagnolo.

In un ottica di tm mensile (Chart 1), il prezzo è inserito in una lunga fase di congestione che ha avuto origine nel 2008. I valori dell’Ibex 35, negli ultimi dodici anni, hanno oscillano tra 11890 e 5800. Per cui è risultato a lungo profittevole comprare detti minimi e vendere i summenzionati massimi. La correzione innescatasi a febbraio ha portato il prezzo proprio in prossimità di quota 5800. Area da cui si sono dispiegati gli acquisti con modalità, tuttavia, al momento non ancora fortemente convincente. Il prezzo ha prima recuperato il 50% della correzione per poi stazionare in zona 38,2 di Fibo (Chart 2).

A memoria, tutti gli altri indici borsistici a oggi si sono comportati molto meglio. L’Ibex sembra dunque soffrire di una minor forza relativa. Il Chart 3 ci mostra che il valore dell’Atr è ancora molto elevato, segnale di una volatilità sulla quale non è possibile fare ancora affidamento. Di tal che, i traders più conservativi attenderanno il superamento degli 8265 (quasi coincidenti col 61,8 di Fibo) per valutare una operatività long con target l’area dei 9000 punti. Operatività che andrà rinnegata in caso di sfondamento dei 6324 coincidenti con il livello del nostro Supertrend veloce; target, i minimi di periodo. I traders più propensi al rischio potranno invece valutare un acquisto dell’indice solo in caso di superamento dei 7725, coincidenti con il livello del nostro Supertrend lento sul daily (Chart 4), con target 8243. In ogni caso una eventuale correzione al di sotto dei 7000 innescherà vendite almeno fino a 6450. Valutiamo adesso alcuni dei più significativi titoli dell’Ibex 35.

BANCO SANTANDER (MC:SAN). Al momento in cui scriviamo il prezzo ha corretto dai massimi di febbraio (circa 4 €) evitando una debacle drammatica al di sotto di 1,7 (Chart 5). Di qui è partita una contenuta ripresa delle quotazioni stoppata tuttavia già in area 38,2 di Fibo. Gli indicatori timidamente mimano una ripartenza; che ci vedrà tuttavia acquirenti prudenti solo al superamento del 2,46€, con target il 50% del ritracciamento di Fibo (2,88€). Il prezzo chiamerà lo short in rottura del supporto statico situato a 2,10€ con target i minimi di periodo.

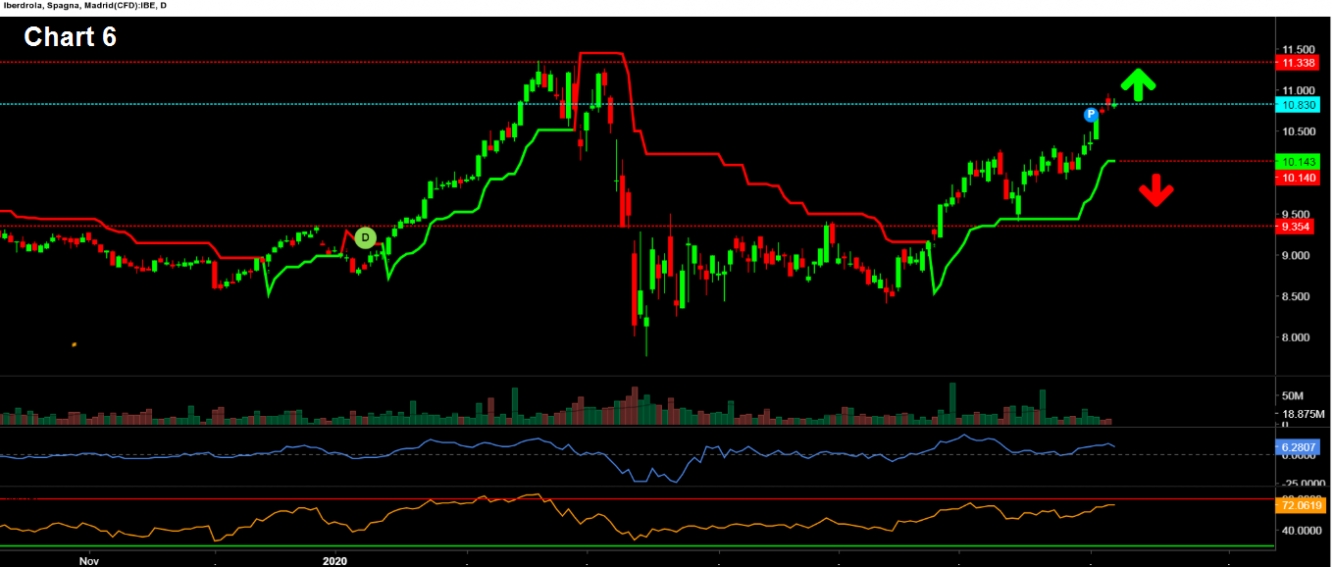

IBERDROLA. Molto più luminoso il quadro che ci mostra Iberdrola (MC:IBE), titolo che ha ritracciato quasi interamente la correzione iniziata a febbraio (Chart 6). In questo caso, tuttavia, i volumi degli ultimi giorni sono decrescenti mentre gli indicatori sembrano cominciare a mostrare una perdita di momentum. Pertanto il trader valuterà il long solo sopra gli ultimi massimi di periodo con target area 11 euro. Una eventuale correzione sarà tradata solo in rottura del 10€ con target 9,30€.

REPSOL (MC:REP). Il titolo ritraccia circa il 38,2 di Fibo e poi corregge, con riduzione dei volumi, congestionando in zona 7,70-7,80€ (Chart 7). Il trader valuterà la modalità short on in rottura della predetta con target 6,80€. Long, in ogni caso, solo al superamento del livello del nostro Supertrend lento situato a 8,70 con target area 10€. Che poi coindide con il Supertrend lento sul settimanale, resistenza pertanto molto ostica (Chart 8).

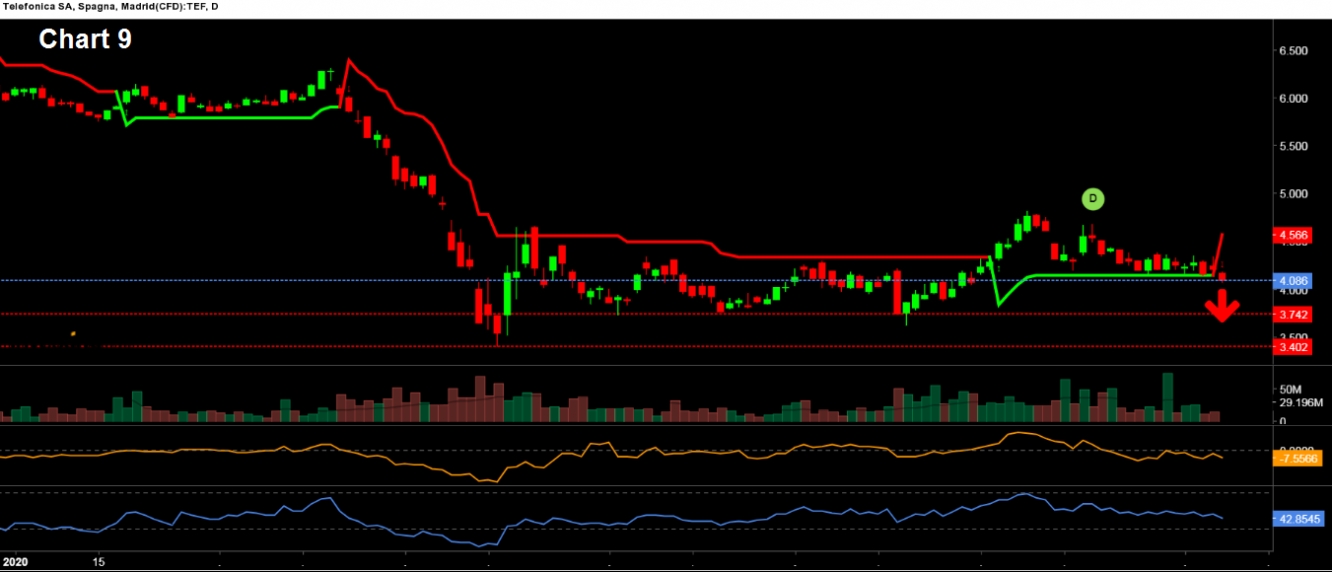

TELEFONICA. Piuttosto deludente anche il titolo Telefonica (MC:TEF), che ha fatto segnare minimi di periodo a 3,40 e oggi, con l’eventuale rottura dei 4€, rischia di crollare almeno fino a 3,70 se non più in basso (3,40). Complessivamente considerato, l’equity spagnolo non appare AL MOMENTO, a modesto parere di chi scrive, un asset da detenere in portafoglio con veloci probabilità di rivalutazione.