Il mese di maggio sui mercati finanziari si appresta a chiudere su valori decisamente migliori di quelli che abbiamo commentato nella nostra precedente release di metà mese.

In Europa i fondi long hanno cominciato ad impiegare parte della liquidita’ che era rimasta parcheggiata dopo il sell off di marzo.

A spingere gli indecisi è stato un mix di notizie positive e di miglioramento degli indicatori di sentiment. Il dato sull’IFO tedesco, per esempio, e’ risultato migliore delle attese, segnando un rimbalzo rispetto alla rilevazione precedente.

Il varo, inoltre, di pacchetti di aiuti economici a favore di colossi dell’industria di svariati settori (auto, aeroflotte, ecc…) ha contribuito a dare un ulteriore segnale di fiducia al mercato.

Allo stesso tempo, il progressivo ritorno alla normalita’ – con la graduale soppressione della fase di lockdown – sta spingendo al rialzo gli indicatori di sentiment aziendale che diventano motore del rally a cui stiamo assistendo.

I piu’ coraggiosi potrebbero mettere anche un chip sul settore Travel and Leisure.

Il rally di ieri di Lufthansa e’ un esempio di come certi titoli, su cui si concentrano molte posizioni short, possano rimbalzare velocemente qualora si iniziasse a vedere la luce in fondo al tunnel.

Per finire, da più parti dell’eurozona si chiede una maggiore presenza della Bce.

Ieri Villeroy, membro della BCE, ha sottolineato che i limiti di capital key, che impongono acquisti di bond di ogni paese in base al peso dell’economia degli stessi, non saranno rispettati per il piano di QE pandemico.

In sostanza, la capital key verrà violata a beneficio di quei paesi i cui spread sono particolarmente alti come Italia e Grecia. E aggiunge che la BCE non consentira’ che si assista ad un inaspettato ed ingiusto aumento dei costi di finanziamento per alcuni stati.

In sintesi, la BCE comprera’ BTP e non pochi.

Fin qui tutto bene.

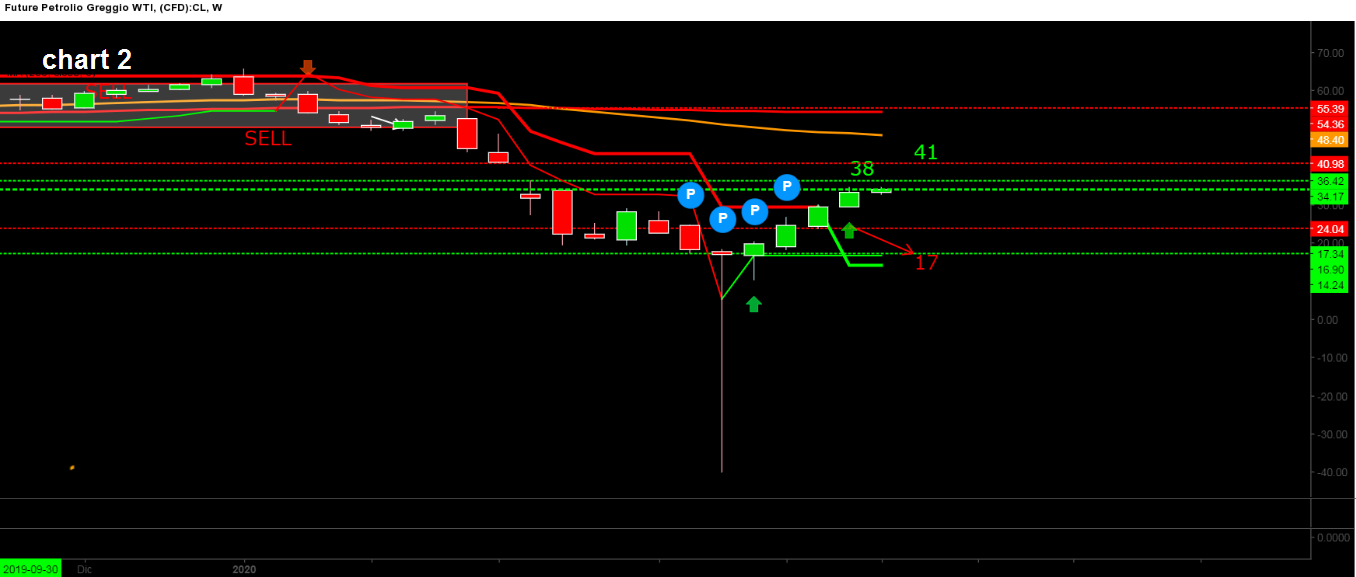

WTI

A metà maggio pronosticavamo che la rottura del livello del nostro Supertrend lento situato a 30$ avrebbe garantito un ulteriore upgrade tra 38 e 41 $ (v. chart 1).

Nel momento in cui scriviamo, siamo a 34 $; chi ci ha creduto ha portato a casa già più del 10% (v. chart 2).

EQUITY

Sempre a metà maggio le sorti dei mercati azionari ci apparivano ancora piuttosto incerte.

L’osservazione dell’MSCI All Country World ci consentiva di individuare debolezza certa solo con una discesa sotto i 464 $ (in tal caso con possibile target in area 450-440).

Tuttavia, scrivevamo, “la fine parziale del lockdown in numerosi paesi, potrebbe galvanizzare gli operatori e spingere l’indice alla ricerca della resistenza statica posta a 490 (v. chart 3)”.

E così è stato. L’indice ha fatto segnare un massimo di periodo a 499; obiettivo che ha consentito di raggranellare un altro 2% di profitti netti, con possibilità ancora non negata di rivedere quota 500-510 (v. chart 4).

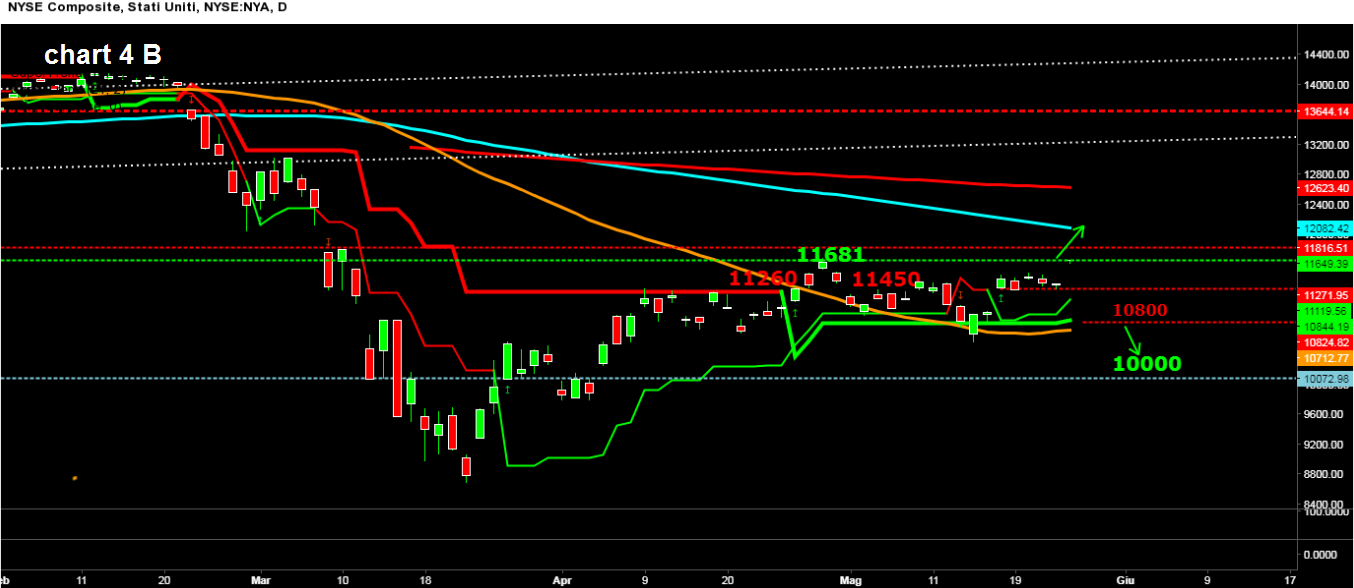

NYSE Composite

Riguardo all’indice Nyse Composite dicevamo che non era riuscito ancora a recuperare la metà di tutta la perdita sostenuta dallo scorso febbraio.

Il percorso di ritorno verso quotazioni più significative avrebbe trovato diversi ostacoli sul suo cammino: prima area 11450 (50% di Fibo) e poi la chiusura del gap 11800-12100.

“Tuttavia i minimi delle ultime cinque settimane appaiono comprati e ciò, con un’ottica di brevissimo termine, ci induce a valutare un’entrata long in rottura del livello del nostro Supertrend lento a 11260 per 11450 (v. chart 4 A)”.

In effetti il prezzo ha rotto il livello di 11260 e ha fatto segnare un massimo di periodo adirittura a 11681 (+4% circa). Adesso l’indice protrebbe essere attratto dalla ma 100 periodi che transita per area 12080-12100 (v. chart 4 B).

Sotto i 10800, invece, si concretizzerebbe, a mio avviso, l’avvio di una correzione più significativa almeno fino a 10000.

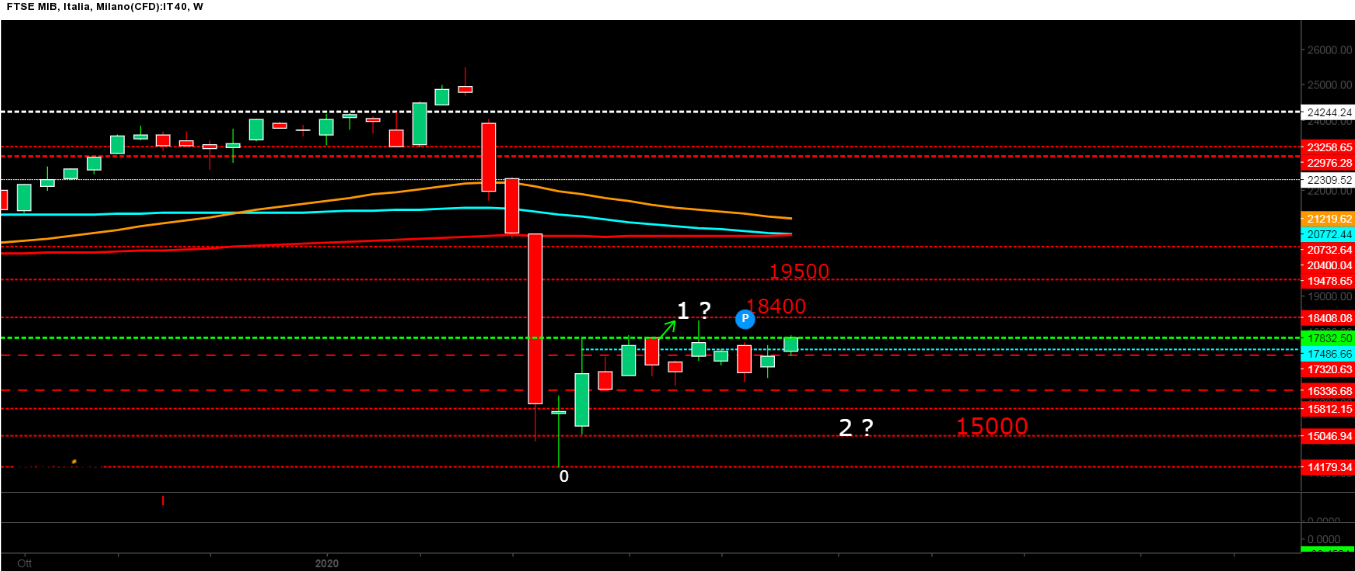

FTSE MIB

Anche l’indice nostrano procede in fase laterale con valori attualmente compresi tra 18400 e 16336. La rottura dei 18400 ci farebbe guardare con entusiamo al target di 19500; al contrario, la perdita di 16336 ci spingerebbe probabilmente in area 15000 (v. chart 5).

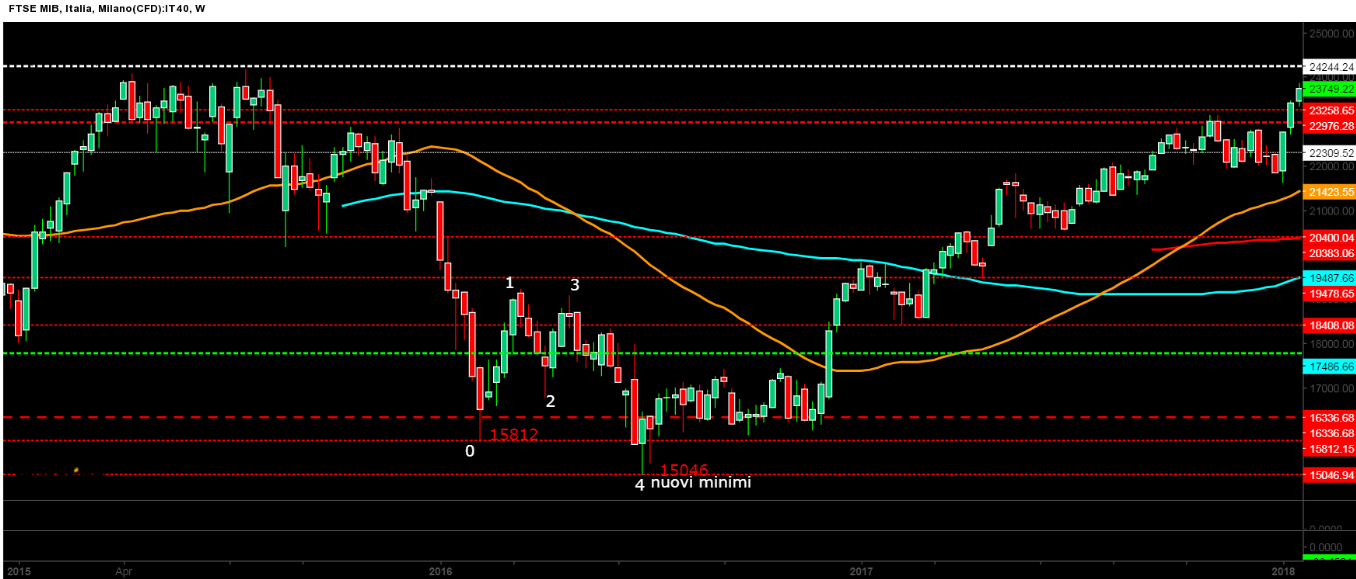

Detto ciò in tutta ovvietà, volevo richiamare la vostra attenzione su un pattern che si è manifestato sul Ftse Mib almeno altre due volte, nel 2011 e nel 2016, e potrebbe far capolino proprio nelle seguenti settimane.

Come mostra il chart 6, ai minimi del 2011 (13062) sono seguite quattro onde: onda 1 ha fatto segnare un primo massimo; ad essa è seguita onda 2 con un nuovo minimo ma crescente rispetto al punto 0; onda 3 ha riportato l’indice sui precedenti massimi di onda 1 e infine onda 4 ha fatto segnare minimi più bassi (12620) da cui ha avuto inizio il vero rialzo.

Questo schema si è ripetuto identico nel 2016, v. chart 7.

Adesso il chart 5 ci mostra la situazione attuale con i minimi segnati in area 14180.

Non possiamo sapere se il pattern illustrato si manifesterà anche in questa occasione.

Ma ritengo che buttarci ogni tanto un’occhiata non sia sbagliato.

All the best

Dott. Massimo Moschella