Nel momento in cui scriviamo è probabile che la buona maggioranza dei nostri lettori qualificati, sia convinta della ineluttabilità di uno o più tagli dei tassi americani nel futuro prossimo venturo.

In verità ne siamo moderatamente convinti anche noi, ma il ragionamento che ci accingiamo a fare va al di là dei prossimi mesi.

Il Presidente Trump, andando contro la palese ritrosia del governatore della Fed, Jerome Powell, e di qualche altro banchiere centrale, pare sia riuscito temporaneamente ad imporre un approccio molto dowish alla questione.

Motivi per rendere il denaro meno caro obiettivamente oggi non se vedrebbero al di là dell’Atlantico. L’economia americana è infatti una locomotiva lanciata a velocità sostenuta. La disoccupazione continua a declinare ben al di sotto dei valori strutturali. Nel secondo trimestre del 2019 il PIL ha registrato un incremento del 2,1% dopo il +3,1% del trimestre precedente. La lettura è migliore delle attese degli analisti, che prevedevano un incremento meno marcato all’1,8%. Disaggregando il dato emerge come la componente dei consumi sia stata particolarmente brillante: le spese per consumi hanno registrato un progresso del 4,3% dopo il +1,1% del trimestre precedente. L’inflazione non desta al momento nessuna preoccupazione (+1,6). In passato, già in altre 16 occasioni la Fed ha tagliato il Fed Funds rate con il mercato sui massimi. Dopo 12 mesi lo S&P 500 si è collocato SEMPRE a livelli superiori.

Ovviamente sotto il tappeto gli americani nascondono parecchia sporcizia.

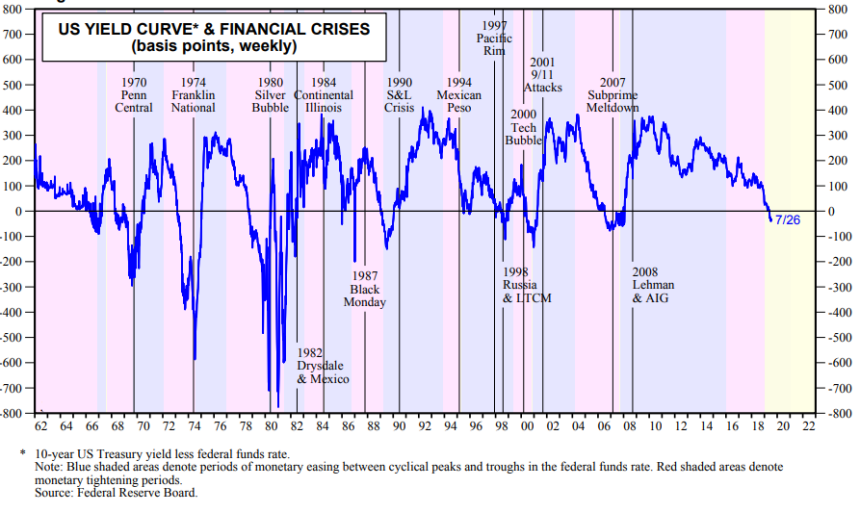

La curva rappresentata dal tasso del decennale meno il tasso dei Federal Funds è scesa, per la prima volta dopo dodici anni, sotto la linea dello zero (in verticale sono indicate le crisi innescate in passato da un evento simile).

Per carità, è vero pure che il mondo finanziario è cambiato tanto nell’ultimo decennio.

Le Banche Centrali, una volta entità astratte ed immateriali, presidiano oggi come cerberi tutti i segmenti del mercato avendo fatto dell’intervento monetario la regola e non più l’eccezione.

Vedremo come il prossimo anno reagiranno al declino della Yield Curve 2 anni/10 anni di seguito postata.

Inoltre, secondo i dati della Federal Reserve , negli ultimi nove anni le aziende statunitensi, grazie proprio alla grande abbondanza di liquidità, hanno speso 3,8 mila miliardi di dollari per acquistare azioni proprie. Non v’è dubbio che i cc.dd. buy-back siano operazioni destinate ad incoraggiare una visione di breve termine da parte del management e tendano ad alterare l’utile per azione (che può essere spinto al rialzo in maniera artificiale) e le altre metriche utilizzate per calcolare la redditività e il valore di una società.

Ma non è questa oggi la sede per affrontare tali problematiche né lo scopo del presente studio.

Che invece si propone di valutare se la tendenza secolare al ribasso dei tassi Usa possa volgere, relativamente parlando, al termine.

Prendiamo in considerazione il tasso sul quinquennale Usa.

Nel chart che segue, adottiamo un time frame mensile, a cui aggiungiamo un Rsi a 14 periodi, un Macd classico (12, 26, 9)c e un Roc (Rate of change) settato a 12 periodi.

Per chi non lo avesse presente, il Rate of Change (ROC) è un indicatore di Momentum che misura il cambiamento percentuale del prezzo nel periodo di riferimento. Viene calcolato confrontando il prezzo attuale con il prezzo di “n” periodi indietro. Con i valori così calcolati, viene generato un indicatore che fluttua al di sopra e al di sotto della linea dello zero, a seconda che assuma un valore positivo o negativo.

L’esistenza di una tendenza secolare al ribasso del tasso è fuori discussione. Il grafico parte dal 1997 ma l’inizio della sequenza è ben più antica.

Cosa possiamo osservare?

-

Detta tendenza, caratterizzata da massimi e minimi decrescenti, si è interrotta tra il 2012 e il 2013 con inversione ben visibile tra il 2016 e il 2017, periodo in cui si è registrato il primo minimo crescente.

-

Ogni volta in cui il Roc è sceso abbondantemente sotto la linea dello zero (tra il -40 e il -20), si è innestata una reazione al rialzo. Dal 1997 ne contiamo almeno nove. Se ciò è vero, la decima potrebbe essere in fase di gestazione e spingere il tasso sul quinquennale al rialzo. Anche l’Rsi sta per produrre un flesso positivo.

Poiché una rondine non fa primavera, ho inteso dare una occhiata al tasso sul decennale e sul ventennale Usa. Entrambi i grafici che seguono sono settati come il precedente.

Cosa dire?

Anche in questi altri due scenari, tra il 2016 e il 2017 sembra essersi prodotta l’inversione della tendenza al ribasso. L’Rsi e il Roc hanno disegnato figure di reazione identiche a quelle viste sul quinquennale.

Conclusioni:

se, e solo se, i tassi rispetteranno le linee orizzontali di supporto/resistenza che ho tracciato su ciascun grafico, esistono buone probabilità di vedere salire i tassi Usa nel medio termine. Per quanto ciò possa apparire al momento un’ipotesi remota.

All the best

dott. Massimo Moschella

dott. Gian Michele Moschella